Оказывается, Apple – компания с самым высоким уровнем капитализации в США, но этому факту как-то не уделяли до сих пор должного внимания. Более того, на национальном фондовом рынке она крайне недооценена. Анди М. Заки (Andy M. Zaky) из Bullish Cross решил поработать в данном направлении и опубликовал очень интересную статью на AppleInsider.com, пытаясь наглядно продемонстрировать… вот это уже не совсем понятный момент, что же он демонстрирует — какой-то заговор против Apple на фондовом рынке США или же есть еще неизвестные страницы в истории разработчика iPod? А может быть это личная заинтересованность фонда Bullish Cross, большую часть портфеля ценных бумаг в котором составляют акции Apple? Как бы там ни было, но, судя по выкладкам Заки, компания действительно сильно недооценивается, и всем интересующимся стоит на эти данные взглянуть хотя бы мельком. Вполне возможно, что недавнее преодоление рубежа в $400 за акцию — это только цветочки. Итак, поехали!

Биржа торгует акциями Apple по очень низким расценкам, которые на Уолл-Стрит не воспринимают всерьез (с коэффициентом Цена/Доход, равным 8,25). При этом рост Apple опережает развитие любой компании с высоким уровнем капитализации из списка S&P 500, а процент ежегодного прироста продолжает уверенно увеличиваться.

Каждый следующий квартал Apple сообщает об очередном рекорде доходности, на которые инвесторы упорно не обращают внимания. Рост курса акций Apple в сравнении с оценкой ее стоимости и аналитическими показателями, а также с данными по другим компаниям с более низкими темпами роста и высокой стоимостью акций, можно считать абсолютно феноменальным.

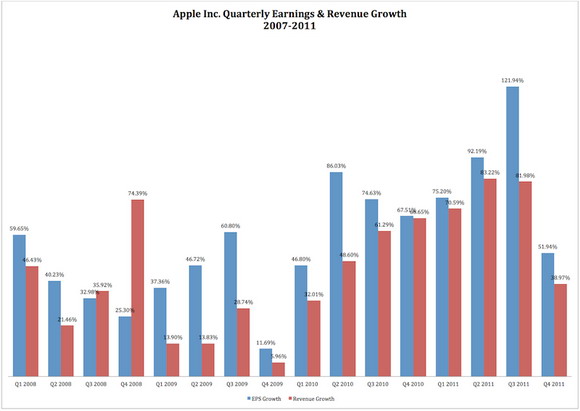

К примеру, по свежим данным, предоставленным в отчете за третий квартал 2011 года, аналитики Apple сообщили о рекордном коэффициенте роста в 121,94%, самом высоком за последние 6 лет. Однако обыватели никогда бы не узнали об этом, слушая новости от CNBS или Bloomberg, или читая привычные статьи на ресурсах вроде The Street.com или Business Insider. Пресса освещает вместо этого то, что имеет для инвесторов и других заинтересованных лиц небольшое значение.

Так, вместо того, чтобы сообщить о росте прибылей Apple на 122% в третьем квартале, или о том, что компания торгует акциями с коэффициентом Цена/Доход 13, CNBS уведомляет о сокращении масштабов продаж iPod. (Не важно, что этот продукт приносит Apple всего 4% общих прибылей.) Обозреватели почему-то обходят вниманием тот факт, что продажи iPhone выросли на 140%: с 8 миллионов до 20 миллионов проданных единиц в третьем квартале текущего года. Без внимания также остается и тот факт, что доходы Apple увеличились за последние два года в три раза.

Странно, что пресса освещает проблему с продажами iPod, который приносит производителю меньшие доходы, чем продажи контента в iTunes. В новостях приводятся совершенно непоследовательные, мало связанные друг с другом данные, причем в результате по этим данным делаются крайне ошибочные выводы. И именно они на протяжении многих лет влияют на стоимость акций Apple. Почему-то все стараются напророчить «яблочной» компании скорый конец: то Zune должен превзойти iPod, то смартфоны на базе Android победят iPhone, то планшет вроде Amazon Kindle Fire положит конец короткой эре iPad. Есть подозрения, что не факты и статистика имеют силу в этих публикациях, а слово редакторов и соответствующие инструкции «сверху».

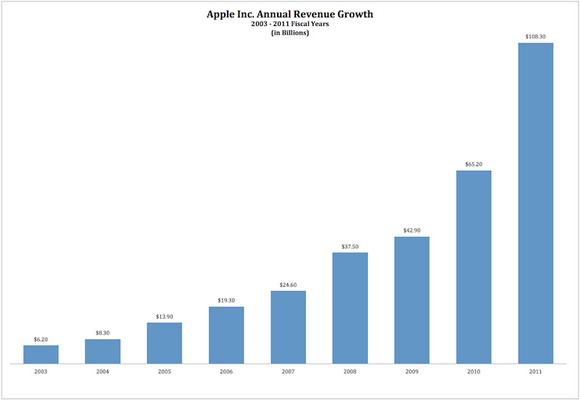

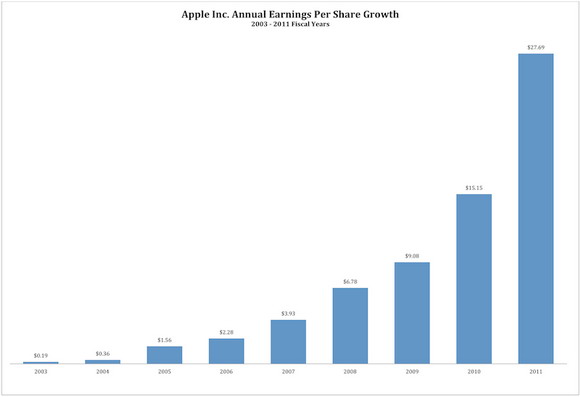

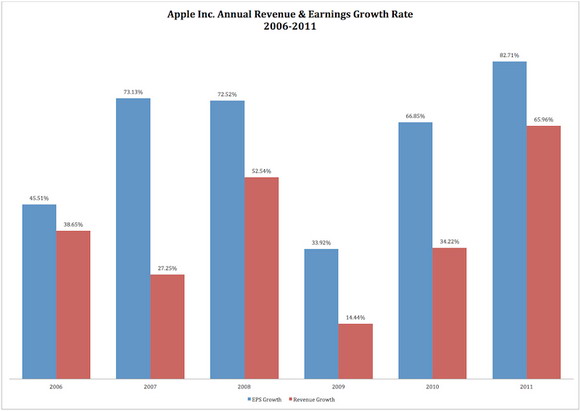

Никому не приходит в голову сообщить простым людям, что iPhone продается на 400% активнее, чем все другие смартфоны на рынке. А как насчет того, что доходы Apple выросли на 66%, и составляют в 2011 году $108 миллиардов? Для сравнения: в 2004 году чистая прибыль на одну акцию компании составляла $1, тогда как на сегодняшний день, в 2011-м прибыль на одну акцию выросла на 82,71%.

Это напоминает вечную войну мнений, которая ведется против Apple, причем на протяжении долгих лет. С недавним уходом Стива Джобса (Steve Jobs) ситуация только ухудшилась. Цель данной статьи, следовательно, заключается в попытке немного уравновесить чаши весов Apple и ее противников. С тем, что прибыли компании серьезно выросли с 2008 года, к огорчению инвесторов и удовольствию Business Insider, с акциями Apple ничего не происходит.

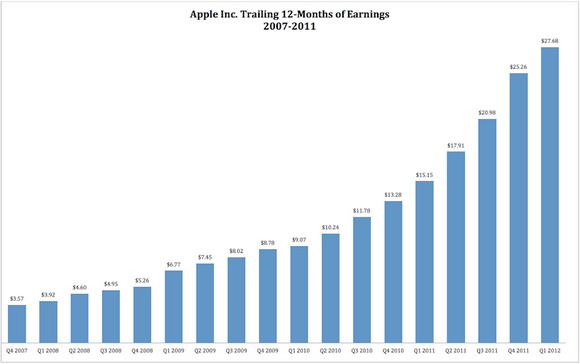

В конце 2007 года Apple продавала акции по цене в $200 за штуку, при прибыли на акцию в сумме $3,93 и доходах в $24,5 миллиарда. Теперь, в 2011 году ситуация кардинально изменилась. Всего за 4 года прибыли Apple на акцию выросли на 600%, и составляют теперь $27,68. Общий же доход компании просто взлетел на 341% и равняется $108,2 миллиарда. Такому росту позавидует любая компания из списка S&P 500.

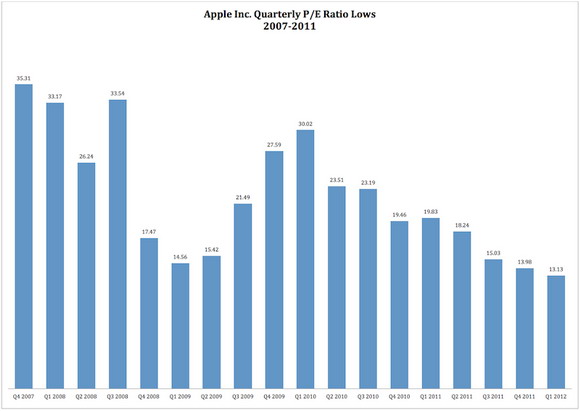

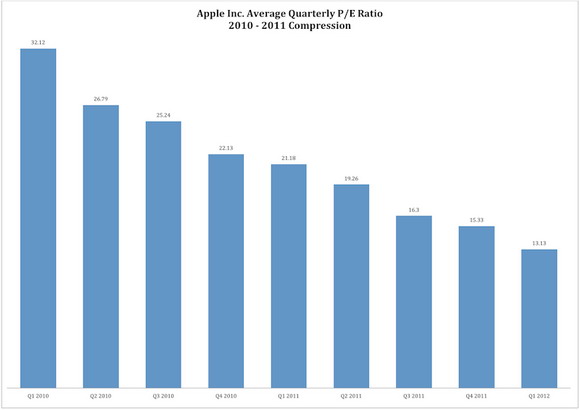

Но вряд ли об этом узнает общественность, если учитывать, что рост цены на акции происходит весьма вяло, а стоимость инвестиционного портфеля занижена. К тому же, масло в огонь подливает пресса, негативно отзываясь о состоянии ценных бумаг Apple в последние несколько лет. Акции на данный момент продаются с очень низким коэффициентом Цена/Доход – 13,1. В то же время это самый высокий коэффициент за последние 7 лет, несмотря на рост доходов Apple на 82% только в текущем году. Стоимость ее инвестиционного портфеля сейчас на 10% ниже самой низкой цены времен финансового кризиса.

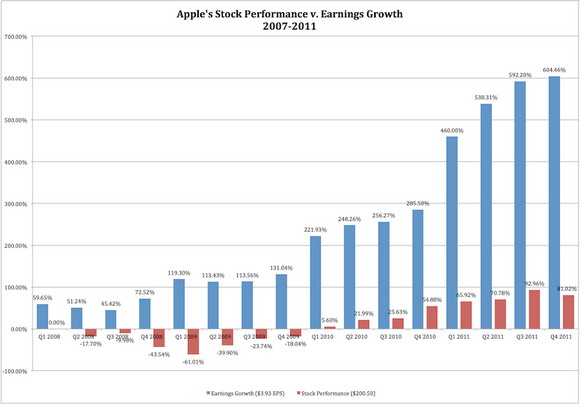

И даже притом, что прибыли Apple на акцию выросли на 600% за четыре года, цена на акцию увеличилась всего на 81%. И тогда как 81% может показаться значительным ростом, стоит учитывать, что сама корпорация сейчас значительно больше, чем она была в 2007 году. Ее баланс также увеличился в пять раз с тех пор, как и касса. В таком случае стоит ожидать роста в стоимости акций на 200-300%, и, так как история всегда повторяется, так и произойдет в очень скором времени.

Следующая таблица продемонстрирует, насколько низко ценятся акции Apple в сравнении с темпами ее роста. В первый день 2008 года акции Apple продавались по $200,5 за штуку. Прибыли на акцию тогда составляли $3,93. Сегодня они равны $27,68 при стоимости акции в $363,57. Это лишь на 81,3% выше, чем в начале 2008 года, и весьма мало в сравнении с увеличением цены за акцию на 600% за тот же период.

В 2011 году рост цены на акцию составил 82,7%. Но и это не столь много, чтобы оценить инвестиционный портфель Apple выше, чем таковой у Cisco при коэффициенте Цена/Доход в 15,11, или у Oracle с коэффициентом 16,35, или у Google с коэффициентом 19,19.

За последний год Apple не дотянула до уровня корпораций из списка S&P 500 во время проведения государственной программы QE2 в США с целью поддержки экономики (октябрь 2010-июнь 2011). Не стоит списывать эти результаты на сокращение прибылей на акцию. В 2011 году они выросли в Apple, причем, многократно. Текущий год можно охарактеризовать как успешный в плане ежегодного прироста доходов в сравнении с 2010, 2009, 2008, 2007 и 2006-м. В целом, прирост доходов компании сейчас значительно выше, чем в любой другой год до появления iPhone. Странно, что при всем этом стоимость акций остается без значительных изменений.

И если предыдущие данные не шокируют, то следующие действительно могут произвести впечатление. Во втором квартале 2011 года Apple сообщила о рекордном коэффициенте роста прибылей на акцию в 92,19% и увеличении прибылей на 83,22% за последние 6 лет. Это даже больше, чем рекорд за второй квартал 2010 года в плане прибылей на акцию (86,03%) и рекорд за четвертый квартал 2008 года в плане общего дохода (74,39%). После этого отчета цены на акции Apple снизились на 14% за следующие три месяца, и они стали продаваться на бирже по цене на $50 ниже прежней. Это привело к еще большему снижению коэффициента Цена/Доход.

Если и этих доказательств мало для того, чтобы продемонстрировать, насколько неадекватно оцениваются ценные бумаги Apple в сравнении с доходами компании, стоит обратиться к данным за завершившийся финансовый третий квартал 2011 года. «Яблочная» корпорация заявила о росте прибыли на акцию в 121,94%. Это самый высокий поквартальный рост доходов от ценных бумаг с 2004 года. Подобный поквартальный рост наблюдался в Apple лишь 8 лет тому назад, когда iPod стал активно набирать силу.

При этом, невзирая на феноменальный рост компании, акции Apple сейчас стоят меньше, чем 10 месяцев тому назад. Прибыли и доходы от продаж акций увеличились в разы, но на стоимость акций это не влияет.

Несмотря на рост прибыльности Apple за последний год на 82,7%, что выше, чем у любой другой фирмы с высоким уровнем капитализации в Штатах, коэффициент Цена/Доход на текущий момент составляет 13,13, самый низкий за 10 лет. В начале этого года ценные бумаги компании из Купертино продавались по цене в $364,9, что на доллар выше, чем стоят ее акции сегодня. Это значит, что вопреки росту доходов компании почти на 100% за этот год, ее акции остались на месте в цене. Данный график показывает прогресс в росте прибылей на акцию Apple за 12 месяцев в течение нескольких лет.

Такой рост прибылей на акцию может показаться вполне нормальным, и должен подразумевать увеличение и стоимости ценных бумаг «яблочной» компании. Вместо этого наблюдается обратное явление – снижение цен на акции, причем с весьма неприятным в финансовом плане коэффициентом Цена/Доход. Фактически этот коэффициент сократился на 59,12% всего за 8 кварталов. Это значит, что прибыли компании от акции стали ниже на 60%, в сравнении с началом 2010 года.

На данный момент Apple торгует своими акциями по относительно более низкой цене, чем у других компаний из списка S&P 500, вопреки тому, что ее доходы больше, чем у 100 первых компаний из данного списка. Оценивая ценные бумаги Apple в $363 за штуку, рынок дает понять, что они не стоят большего. Рост доходов в 66% и увеличение прибылей от продаж акций на 82% ничего не значат, также как и не имеет значения баланс компании. Акции Apple ценятся ниже среднего в рейтинге NASDAQ-100, что означает, что рынок большую ценность присваивает отслеживающей акции NASDAQ-100, чем ценной бумаге Apple.

Никто не учитывает, что рост и прибыльность Apple значительно превосходят таковые показатели Oracle (при коэффициенте Цена/Доход 16,35), Amazon (96,15), Google (19,19), Cisco (15,11), Qualcomm Inc. (20,62), Amgen, Inc (13,53), Comcast (15,11), IBM (13,95), Chevron (13,50), Johnson & Johnson (14,94), Procter & Gamble (15,49) и AT&T (13,91). В то же время акции Apple стоят гораздо дешевле, чем ценные бумаги любой из перечисленных корпораций, находящихся вместе с ней в списке S&P 500.

И что в итоге?

Цель данной статьи – заявить о том, что Apple является крайне недооцененной компанией на рынке ценных бумаг, но это не продлится вечно. В конце концов, настанет переломный момент, когда завершится период искусственного снижения цены на акции компании.

К примеру, чтобы Apple сохранила низкий коэффициент Цена/Доход в 13,13 в 2012 и 2013 году, компании необходимо поднять цену на акции до $577,72. Большинство аналитиков ожидают, что Apple сообщит о росте прибылей на акцию в $44 в следующем году и в $55 еще через год. Это будет прирост в 62% и 25% соответственно. Он окажется значительно ниже, чем результаты роста, заявленные Apple за последние 4-5 лет. Стоит помнить, что текущий рост компании продолжается семимильными шагами, и при этом недооценивается на рынке. Прогнозы аналитиков подразумевают серьезное замедление темпов роста соответственно закону больших чисел. Хотя это не касается Apple, у компании только один путь – это дальнейшее развитие и рост.

Допустим, коэффициент Цена/Доход снизится еще больше в течение следующих 2 лет – до 10. Даже если это произойдет (что все же нереально), то акции Apple будут стоить $550 при гипотетическом росте прибыльности в 25% на протяжении 2012-2013 годов. Но что произойдет, если рост останется на уровне 60-70%? Что будет, если рост будет продолжать увеличиваться?

На данный момент, на Уолл-Стрит прогнозируют сценарий снижения темпов роста Apple. Это не очень разумно, если учитывать, что руководство Apple планирует увеличение прибылей от акции на 80%. Кому же стоит верить в этой ситуации – аналитикам с Уолл-Стрит или Apple, которая разбирается в собственных перспективах и возможностях? [AppleInsider]

31 комментариев