Конкретно — Сбербанк, Тинькофф, Райффайзенбанк и Альфа-банк.

Электронные деньги просачиваются в нашу жизнь. Мы получаем их на банковские карты, совершаем покупки, оплачиваем счета через интернет. Деньги в своей документарной форме нужны всё реже. Серьёзно, поймал себя на мысли, что практически не снимаю зарплату с карты.

В таком случае шустрый и функциональный банк-клиент — жизненная необходимость. И если есть выбор в каком кредитном учреждении оформить карту, берите во внимание мобильное приложение, которое предлагает банк. Очевидно, надо их сравнить. Сказано — сделано.

Моменты, на которые мы обращали внимание:

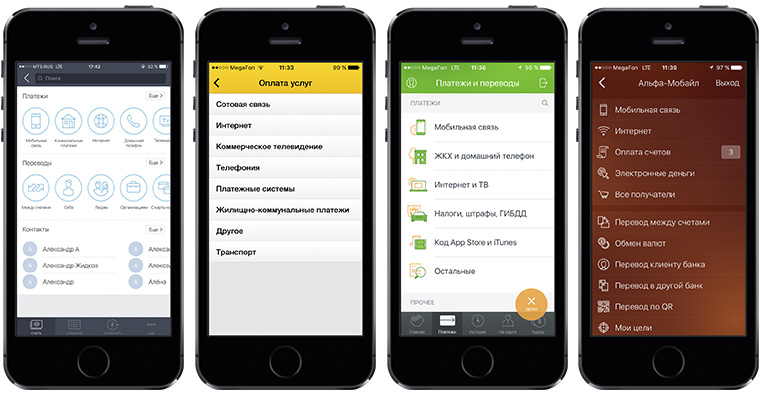

Платежи

Сбербанк

Какие услуги мы оплачиваем чаще всего? Интернет, мобильную связь, и ЖКХ. Это основа, которая должна присутствовать в любом банк-клиенте. Сбербанк не исключение. Вдобавок к упомянутым выше, через приложение можно оплатить налоги и штрафы, купить код iTunes. Остальные платежи придётся искать вручную, по реквизитам или названию.

Альфа-банк

Помимо тройки интернет-связь-ЖКХ, в приложении Альфа-банка можно осуществить платёж на чей-нибудь электронный кошелёк. Напрямую. Получателю нет необходимости заказывать виртуальную карту, достаточно знать его номер счёта.

Райффайзен

Нужный нам раздел запрятан достаточно далеко, но количество адресатов впечатляет. К основной тройке добавились платежи в бюджет и на электронные кошельки, а также несколько менее популярных.

Тинькофф

Тут можно заплатить практически за что угодно. Коммунальные платежи, мобильная связь, интернет, электронные кошельки, игры, социальные сети, магазины — всё доступно из основного меню, не нужно самому вводить реквизиты.

Вердикт

Тинькофф подкупил широким спектром получателей платежа и крутым интерфейсом, всё наглядно, просто, понятно. Сервис оплаты штрафов хорош, но только за счёт него не выйти вперёд, Сбербанк отстаёт. В Райффайзенбанк количество возможных адресатов поменьше, да и находятся они не в самом очевидном месте. В Альфа-банке платежи поделены на несколько больших групп, а все остальные идут сплошным списком, не самый удобный вариант.

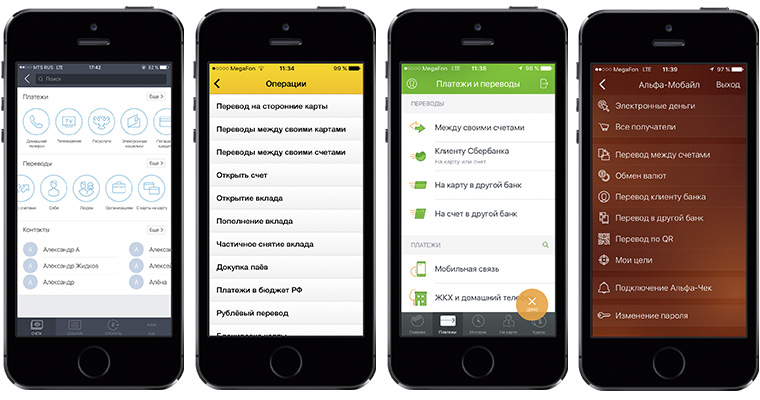

Переводы

Как правило, в целях повышения безопасности, банки ограничивают сумму перевода, если он совершён через мобильное приложение. Мотивы понятны, но это не должно мешать клиенту. Для сравнения мы взяли размер лимита на одну операцию. Как есть, без подтверждения по телефону и мастер-паролей.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Перевод на карту | 30 000 р. | 75 000 р. | 50 000 р. | 75 000 р. |

| Перевод на кошелёк | 10 000 р. | 75 000 р. | 30 000 р. | 15 000 р. |

| Оплата услуг | 10 000 р. | 20 000 р. | 15 000 р. | 15 000 р. |

Вердикт

По переводам на карты других банков Райффайзенбанк и Тинькофф круче всех. С лимитом в 75 000 рублей можно не дробить нужную сумму, а отправлять её целиком. Ровно столько же Райф позволит перевести на электронный кошелёк. Оплата услуг не отстаёт. Поэтому в целом, по данному критерию Райффайзенбанк — лучший. Идём дальше.

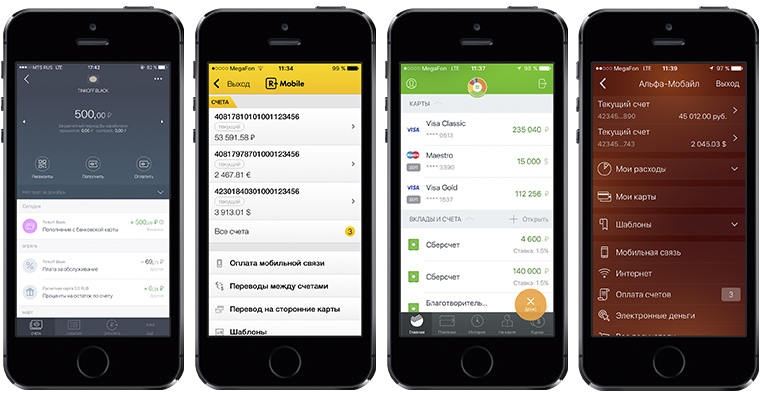

Cчета

Сбербанк

И снова мимо. Если открытыми накопительными счетами и вкладами можно управлять, то до текущего счёта не добраться. Чтобы увидеть хотя бы его номер — нужно заключить дополнительный договор на ДБО в любом офисе банка. В раздел истории попадают не все операции с картой, а значит, вашей покупки в Окей там не будет. Можно запросить выписку, но только на 10 последних действий. Жирный минус.

Альфа-банк

Во главе стола — счета, к которым может быть привязана куча карт. Перекинуть деньги между ними не составит труда. Плюс есть удобная история по каждому счёту. Разница ощутима. Управлять счетами через Альфа-банк после Сбербанка — это как пересесть с мопеда на мотоцикл.

Райффайзен

Список карт и счётов — первое что видишь, зайдя в приложение. Текущие счета могут быть в шести валютах. С просмотром реквизитов нет никаких проблем, все данные доступны сразу. Есть возможность открывать как депозиты, так и накопительные счета. Выписку можно заказать за любой период, далеко лезть не придётся. Как и в Сбербанке, есть журнал операций, единый для всех счетов.

Тинькофф

Самый дружелюбный интерфейс, в очередной раз. Открываешь свою карту — перед глазами остаток и история операций. Тут же кнопки реквизитов, пополнения и вывода средств. Все данные можно свернуть в красивую диаграмму, тапнув на стрелочку справа. Но ни закрыть, ни открыть дополнительный счёт нельзя, минус за управление. Также выписку можно сформировать только за предыдущий месяц.

Вердикт

1. Райффайзенбанк

2. Тинькофф

3. Альфа-банк

4. Сбербанк

Тинькофф довольно ограничен, а Сбербанк со своими договорами ДБО — «в пролёте». Альфа-банк крут, но выписок за заданный период реально не хватает. Райффайзенбанк даёт больше возможностей по управлению своими счетами.

Безопасность

Основа — наличие короткого пароля (или Touch ID) и подтверждение операций по СМС. Такие функции есть в любом банк-клиенте. Также не помешает система проверки смены SIM-карты по IMSI, которая заблокирует мобильное приложение, если злоумышленники попытаются зайти в него с помощью дубликата вашей «симки». Отличились Райффайзенбанк и Тинькофф, у них вместо оповещений по SMS можно заказать Push-уведомления, причём только на то устройство, на котором в данный момент установлена программа. Плюс, в Райффайзен есть возможность подтверждения операций карт-ридером.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Пароль на приложение | есть | есть | есть | есть |

| Touch ID | есть | есть | есть | есть |

| Подтверждение по СМС | есть | есть | есть | есть |

| Проверка SIM-карты | есть | есть | есть | есть |

| Push-уведомления | нет | есть | нет | есть |

Вердикт

Райффайзенбанк и Тинькофф всех «уделали» за счёт своей дополнительной функции — возможности легкого подтверждения операции тапом push-сообщения. В Райффайзенбанке и в Альфа-банке СМС оповещения можно подключить прямо через приложение.

Дополнительные услуги

Сбербанк

Через банк-клиент можно создавать вклады онлайн и открывать обезличенные металлические счета. Фишка — анализ расходов, в котором красивые диаграммы показывают источники дохода и статьи затрат. Есть возможность купить и продать валюту по фиксированному курсу. Приятное дополнение — бонусы «Спасибо», впрочем, расплатиться ими получается далеко не везде.

Ещё у Сбера шикарный интерфейс. Каждый раз, открывая приложение, видишь приветствие — «Добрый день» или «Добрый вечер». Всё это сопровождается красивой, ненавязчивой анимацией, в принципе, как и многие другие действия.

Альфа-банк

Тот же анализ расходов, но в другой форме, на мой взгляд, менее информативной. Реализован перевод по QR коду — его легко создать на сайте Альфа-банка и отправлять вместо своих реквизитов.

В банк-клиенте есть куча мелких функций, которые доступны сразу, без логина и пароля. Можно изменить тему оформления — в левом верхнем углу есть кнопка «Настройки». Банк-клиент спросит, какой картографический сервис ему использовать, Яндекс, Google или Apple. Все скидки также доступны из основного меню. Свайп влево откроет актуальные курсы валют и новости банка. Тут же можно оплатить мобильный, совершить перевод и сделать запись о расходе, правда для этого придётся вводить данные своего аккаунта.

Райффайзен

Плюс за учёт расходов. Как и в других банк-клиентах, можно добавлять собственные категории, но в отличие от остальных, все транзакции приходят Push-уведомлениями. Их можно сразу скорректировать, что позволит «на ходу» распределить покупки по правильным разделам. То есть, если вы закупились в гипермаркете товарами для авто и тут же поправили push-сообщение — сумма не падает в «Продукты», а учитывается в нужной категории. Ещё можно смотреть затраты по определённым местам (в другой стране, например) и даже вывести покупки на гео-карту.

В приложении Райффайзенбанка также можно открыть вклад и обменять валюту. Но, в отличие от остальных, курсы показаны в реальном времени, а значит, есть возможность зарабатывать на курсовой разнице. Не обошли стороной работу с ПИФами. Огромная партнёрская программа, в которой участвуют много полезных и популярных магазинов, чьи скидки и акции легко найти за пару секунд. Благодаря уникальному для рынка сервису геофенсинга, в некоторых случаях и искать ничего не нужно — push-уведомление о предложении неподалёку придёт автоматически.

Тинькофф

Анализ расходов интегрирован в меню управления картами, причём можно задвинуть ползунки на любой нужный отрезок времени. Удобно, например, заработную плату начисляют шестого числа каждого месяца, выставляешь этот период — получаешь полные данные.

Минус — диаграмма покажет операции по одной карте, а не по счёту. Также есть онлайн-чат с техподдержкой, в котором тебе ответит реальный человек, а не бот. Много крутых спецпредложений, причём их можно вывести сразу на карту города.

Вердикт

Геофенсинг, прокачанный учёт расходов и курсы валют в реальном времени — крутые штуки, которых нет в других банк-клиентах. Райффайзен впереди. Дополнительные услуги Альфа-банка теряются по сравнению с остальными.

- Вывод

Абсолютному большинству пользователей банк-клиент нужен для совершения переводов и платежей. А кому-то для обмена валюты. Или управления своими депозитами. Поэтому однозначного победителя выделить трудно.

Сбербанк — «народный» банк, его не переплюнешь. Он реально у всех, высока вероятность, что к большей половине номеров из ваших контактов уже привязаны карты Сбера. Поэтому переводы совершаются моментально и с минимальной комиссией. Над приложением также потрудились, им удобно пользоваться.

Тинькофф. Стильно, модно, молодёжно. Самый крутой интерфейс из всех рассмотренных выше приложений. Много функций, но банк-клиент совершенно не «замороченный». Это вполне ожидаемый результат, ведь банк ориентирован исключительно на дистанционное обслуживание.

На пятки уже наступает Райффайзенбанк с кучей дополнительных услуг. Самый функциональный банк-клиент, которому в то же время не хватает «интуитивности», надеюсь, над этим поработают в следующих апдейтах приложения.

А вот Альфа-банк (кстати, пионер в области мобильных банковских приложений) морально устарел, застряв где-то между iOS 6 и Android. А жаль, начинали бодро, им бы поменьше полагаться на свои call-центры и развивать онлайн-сервисы.

Мой личный рейтинг выглядит так.

Но лишь потому, что не использую банк-клиент на полную катушку. Я не открываю накопительные счета и не меняю валюту. Всё, что мне нужно — удобные платежи и переводы.

122 комментариев