Сейчас различные сервисы активно подключаются к Системе Быстрых Платежей (СБП).

Она создана для удобства совершения переводов и оплаты покупок. Среди последних компаний, которые уже сотрудничают с СБП, оказался и Яндекс.

А что это вообще такое? Как работает? Давайте разбираться.

Что такое СБП

Система Быстрых Платежей — это сервис переводов по номеру телефона, разработанный Центральным банком РФ. С ним не требуется номер карты как получателя, так и отправителя.

Перевод можно совершить внутри банковского приложения. Достаточно ввести номер получателя, сумму, банк и проверить, что вы не ошиблись адресатом. Всё.

Платежи через СБП происходят мгновенно, тогда как любые другие могут затягиваться на несколько часов или даже дней (чаще всего, конечно, все происходит быстро, но факт такой возможности есть).

Какие плюсы в сравнении с обычным переводом

Все действующие банки предоставляют собственные сервисы перевода средств. Нужно знать номер карты и банк пользователя, которому отправляешь деньги. А также, чтобы платежная система (и город) у отправителя и получателя совпадали, иначе списывается комиссия.

Такие переводы обрабатываются Международной платежной системой (Visa, MasterCard и так далее).

Отсюда возникало сразу несколько минусов:

▪️ нужно всегда носить карту с собой или запоминать ее номер (но при обновлении карты номер тоже меняется)

▪️ нужно «светить» картой, когда достаёшь её из бумажника, кармана и так далее

▪️ карту могут украсть

▪️ наличие комиссии за перевод

СБП сразу же решает все эти проблемы, система работает в России с 2019 года.

Как подключить

У большинства банков СБП подключается клиентам автоматически. Однако у некоторых организаций требуется это сделать вручную.

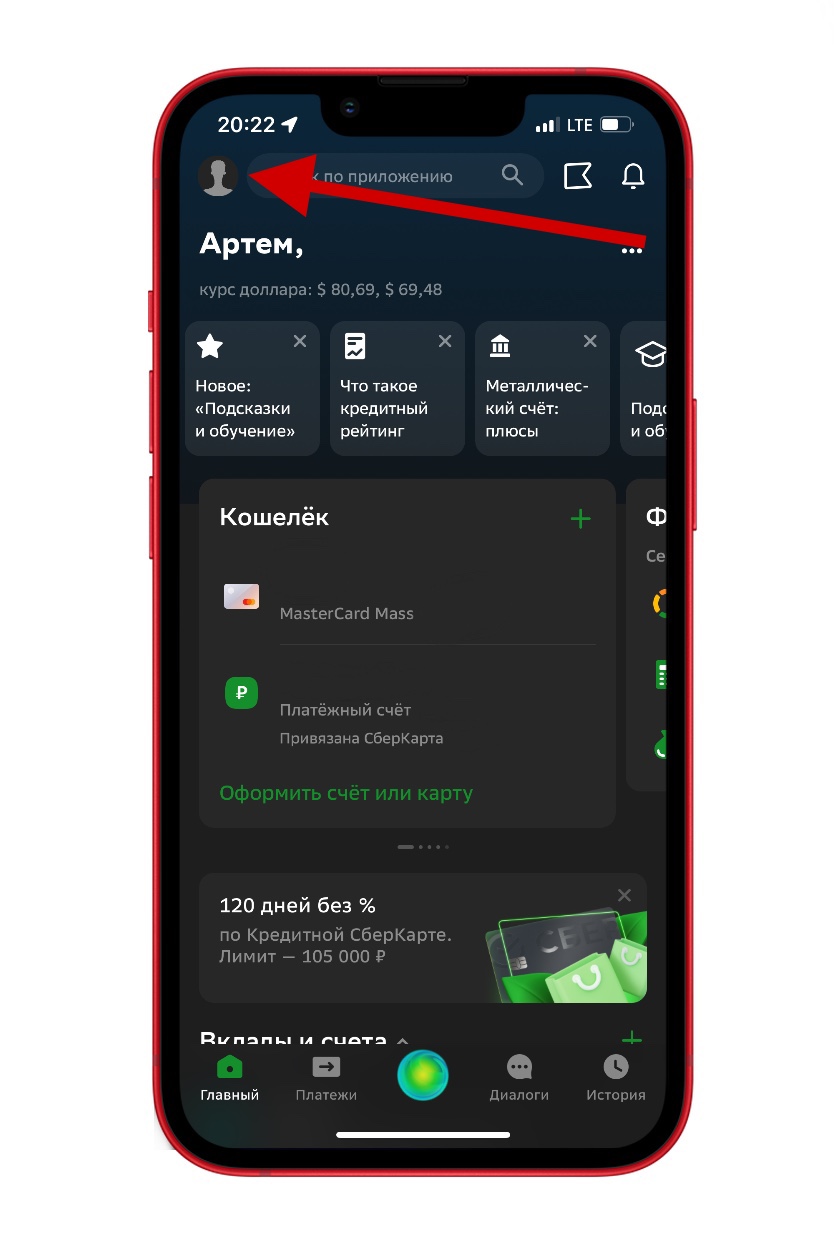

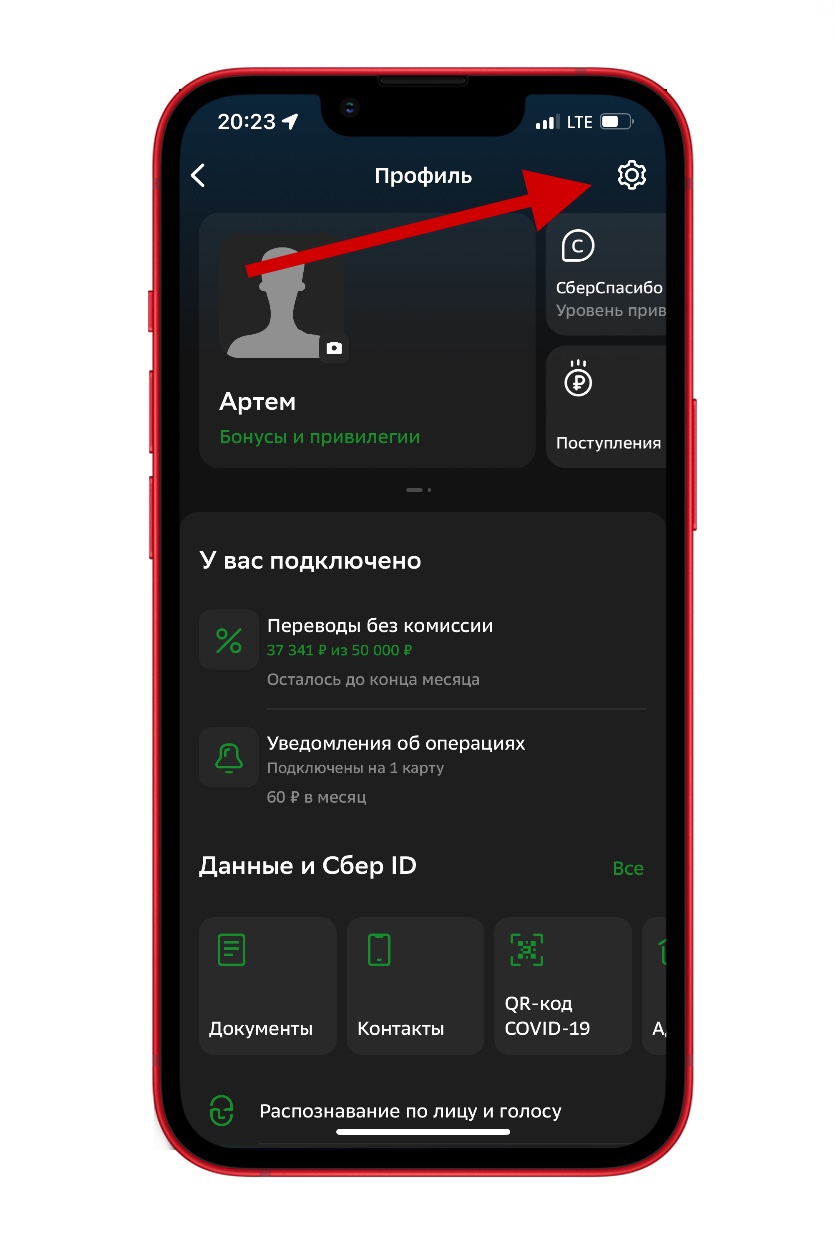

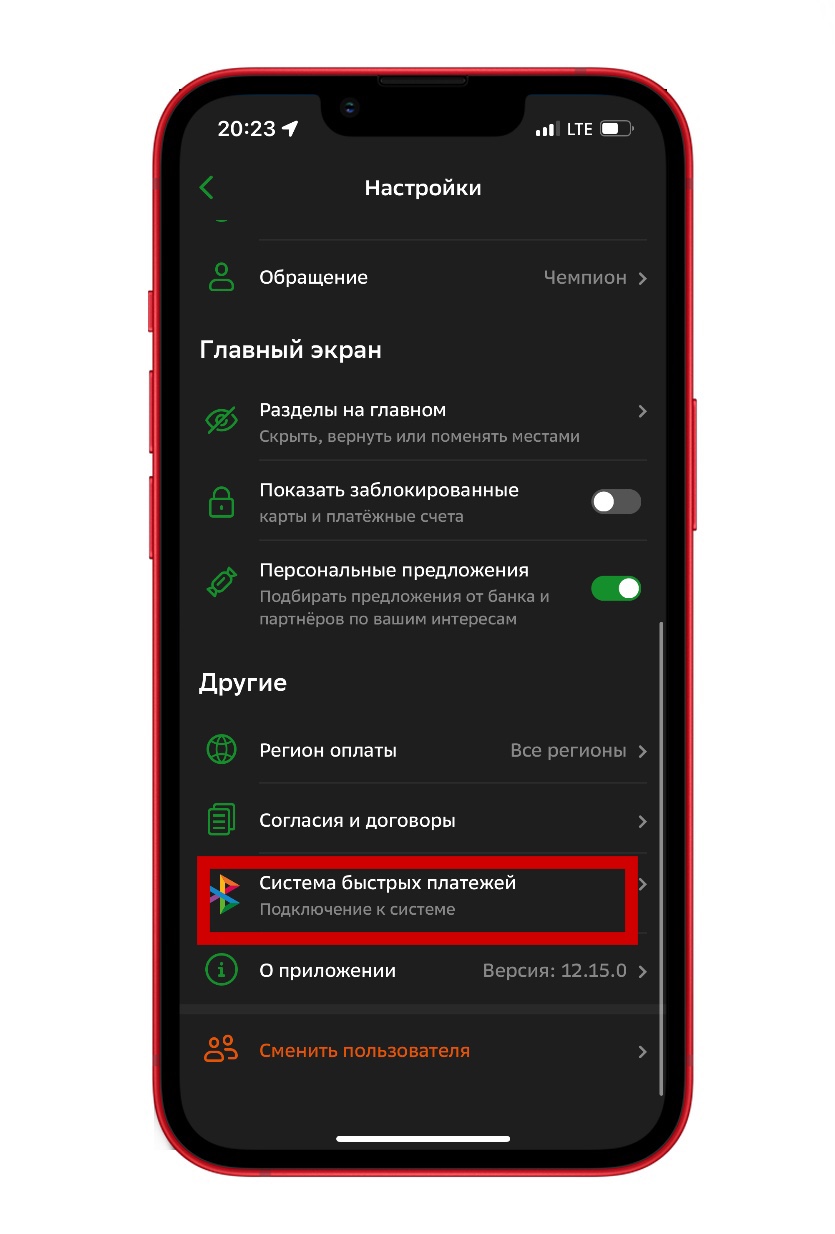

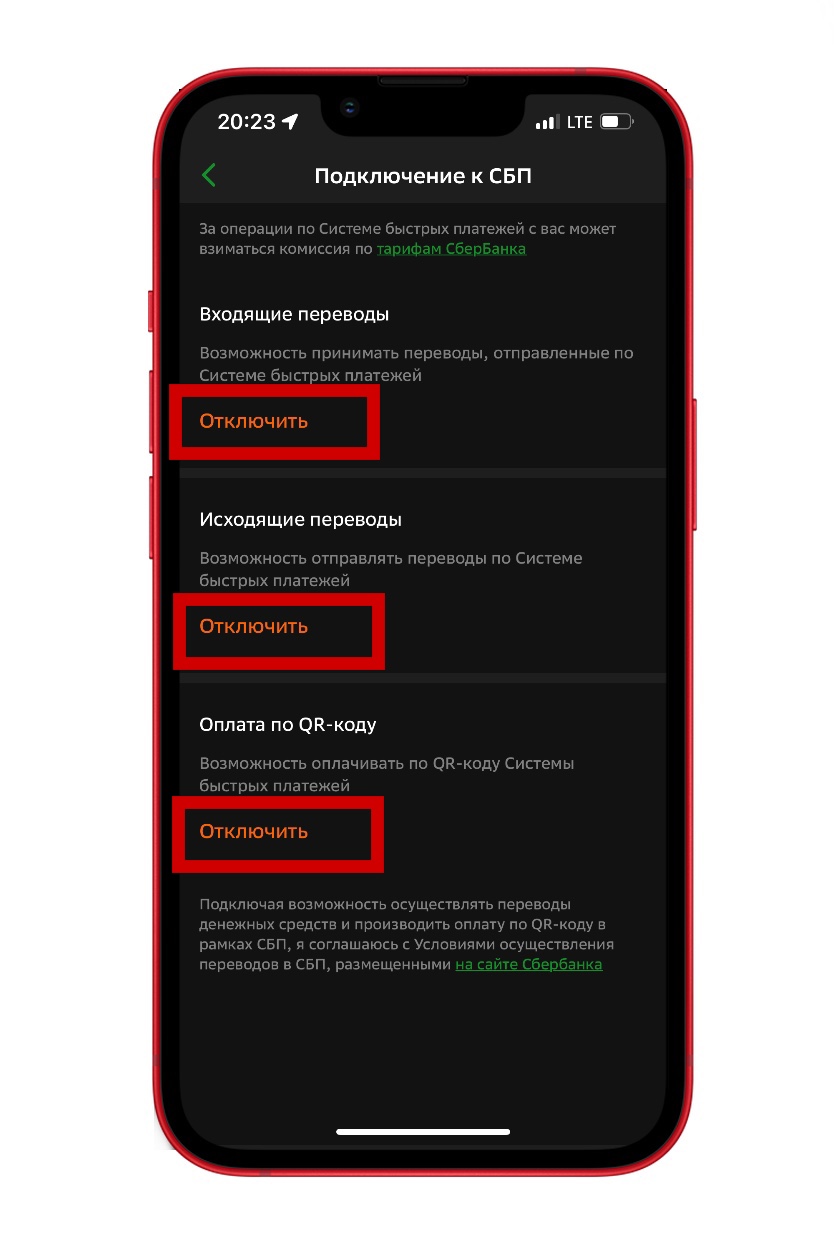

На примере Сбера:

• открываете приложение СберБанк.Онлайн

• тапаете по аватарке и нажимаете на иконку шестерёнки, откроются Настройки

• выбираете Система быстрых платежей и активируете все выключатели (входящие, исходящие переводы и оплата по QR)

Как работает СБП

В СБП действуют несколько сценариев проведения переводов:

▪️ c2c (customer-to-customer) — платежи между физическими лицами

▪️ me2me — платежи между своими же счетами в разных банках

▪️ c2b (customer-to-business) — платежи физических лиц в пользу юридических. Используются для оплаты товаров и услуг с помощью QR-кода

▪️ b2c (business-to-customer) — платежи юридических лиц в пользу физических. Используются для возврата средств от продавцов покупателям или для выплат от компаний гражданам (например, перевод зарплат, страховые выплаты, перечисление микрозаймов)

Для пользователя процесс перевода выглядит просто: выбрал использование СБП, ввёл номер телефона и сумму, подтвердил. Готово.

У банков всё работает немного сложнее. С их стороны клиент совершает сразу несколько запросов:

1. Запрос на подключение пользователя к СБП -> номер регистрируется в базе системы

2. Запрос с номером телефона получателя (к нему прикрепляется счёт в банке, с которого будет выполнен перевод, сумма, номер телефона отправителя) -> информация, установлен ли у пользователя банк по умолчанию

3. Запрос на список всех банков получателя -> список банков

4. Запрос, можно ли отправить перевод с указанными данными -> информация с данными получателя и размером комиссии

5. Запрос на получение кода подтверждения операции -> код для подтверждения операции

6. Запрос на подтверждение перевода средств клиенту другого банка в СБП -> подтверждается перевод

Где можно пользоваться СБП

Помимо переводов между физическими лицами, есть рабочая схема для организаций.

Некоторые магазины уже поддерживают Систему Быстрых Платежей. Для оплаты покупок пользователю отображается на экране QR-код. Покупателю достаточно войти в приложение банка, открыть сканер QR-кодов и подтвердить оплату.

В сам QR-код «зашивается» платежная ссылка, в которой скрывается информация о покупке: данные продавца, товара и сумма к оплате.

Какие комиссии

При совершении переводов до 100 тыс. рублей в месяц комиссия не взимается. Они бесплатны.

При исчерпании бесплатного лимита комиссия может составлять 0,5%, но не более 1,5 тыс. рублей. Средняя комиссия с обычных карточных переводов между разными банками составляет 1–2%.

Единого «порога» передающихся денег нет, банки устанавливают свои условия: в Сбере существует суточный лимит, который составляет 50 тыс. рублей, в ВТБ — 150 тыс. рублей, в Тинькофф Банке — 150 тыс. рублей.

Как происходят возвраты

Здесь тоже всё довольно просто.

Приходите к продавцу с чеком и просите вернуть деньги. В чеке указывается номер телефона, который привязан к вашему счету в СБП. По нему и происходит возврат средств, это мгновенная операция.

Статья не столько про СБП, а просто для хомяков, которые вечно хвалят свой Сбер и считают, что все люди пользуются говносбером, который всегда доит своих хомяков, берет комиссии за каждый чих. Что интересно, сбер к СБП присоединился, пока его фактически не заставили, а до этого имел всех на комиссиях, но даже после спрятал настройку и многие балбесы даже не знали, что есть такая система СБП.

@Bazily, Сбер я указал только по причине, что большинство людей им пользуется)

@Артём Баусов, Артём, я вас вообще не имел ввиду))

Да и сам пост скорее шуточно-риторический…

@Артём Баусов, Большенство пенсионеров, потому как их проще всего обворовывать.

@Bazily, Абсолютно верное замечание про говносбер, до сих пор при переводе приходится каждому балбесу показывать как настроить СБП! Сбер самый вымогательный банк, после ВТБ конечно!